现代仓储.物流配送变得更加多样化、高要求,不仅要实现货物的储存和管理,还要实现库内货物的种类.数量.属性等。逐一标记。特别是在军需物资的管理上,更需要高标准.严要求。RFID技术依托诸多特点,在各个领域应用成熟,有效改善内部库存.仓库定位.配送安全控制管理。部队物资RFID管理系统是军用武器.枪械.战备等物资管理结合物......

如今,工业物联网对底层数据收集的需求大幅增加,RFID信息载体正好满足了这一需求,二维码和条形码长期不能满足工业环境,江湖卫士RFID标签能满足各种恶劣环境,如高温、低温、腐蚀等恶劣环境,RFID资产管理系统广泛应用于自动物流、仓储、信息流程处理、财产处理、出入口识别等领域。系统组成非常简单,即标签和读写器可以完成.众......

行政事业单位固定资产是指持有使用寿命超过一年、单位价值超过1000元的资产,在使用过程中基本保持原材料形式。此外,虽然单位价值不符合规定的标准,但大量类似材料的耐久性超过一年,按固定资产管理。因此,主要包括办公设备、办公家具、交通设备、电气设备、专用设备等。行政事业单位固定资产固定资产固定资产种类繁多,对这些固定资产的......

资产管理系统是企业管理的关键组成部分。综合利用现代信息技术、计算机技术、条码技术和自动识别技术,重塑和重建固定资产标准化管理业务流程。数据治理包括数据管理全过程中的各种具体措施,是数据管理体系框架的主要内容。元数据管理是一项长期而复杂的任务。除了规章制度的指导和控制外,还需要一套完整、科学、合理、严谨的工作流程。一个完......

随着高职院校招生规模的逐步扩大,教学科研设施、房屋建筑、仪器设备、图书等国有资产的增加,对国有资产管理提出了更高的要求。如何利用计算机技术,借助网络平台合理管理这些资产,资产分配已成为高职院校亟待解决的问题。资产管理系统资产管理系统依托3D技术、云计算、大数据、RFID技术、数据库技术、AI,视频分析技术正确RFID统......

由于固定资产数量大、分布广、变化频繁,管理难度大,一直是企业管理的重点。全面管理资产增加、配置、闲置、报废、维护、库存等工作,使其投入使用、报废、退出使用的全过程信息化。过去,由于管理文件多,库存工作量大,需要大量人力物力,固定资产的历史操作和资产统计极其困难,导致资产损失和资产重复购买。RFID技术大大提高了固定资产......

RFID它是一种利用射频信号自动识别目标对象并获取相关信息的技术。RFID最早的应用可以追溯到第二次世界大战中区分盟军和纳粹飞机的应用“敌我辨识”系统。随着技术的进步,RFID应用领域日益扩大,涉及到人们日常生活的方方面面,如交通卡、考勤、物流跟踪、智能停车场等。IT老兵结合个人经验,用图表的方式介绍给大家RFID。R......

固定资产管理是每个企业都必须做的事情。事情多,管理难度大,困扰着很多企业管理者。自动识别、条形码和RFID在此基础上,特别提出了固定资产管理系统的解决方案,希望能给许多固定资产管理带来好消息。有些用户可能会看到固定资产管理系统的广告,可以解决各种问题,认为固定资产管理系统非常强大,所以他们想通过固定资产管理系统改变企业......

固定资产是企业的重要组成部分,特别是对于固定资产密集型企业,固定资产是企业经营支出的很大一部分。虽然企业越来越重视固定资产的管理,但对许多企业来说,固定资产管理仍存在许多问题。以下是企业固定资产管理的现状1)企业固定资产种类繁多,数量庞大随着企业的发展壮大,设备和固定资产越来越多。特别是设备在企业中的地位非常重要。.是......

RFID读写器作为RFID系统中不可缺少的组成部分也可细分为RFID天线和RFID读写器的两部分。RFID读写器通过RFID天线发出信号“唤醒”并传递指令RFID电子标签,并接收RFID标签返回的信号。数据采集层:包括各种现场数据采集和用户交互设备,包括RFID手持终端,RFID固定式器,RFID带车载器、叉车车载电脑......

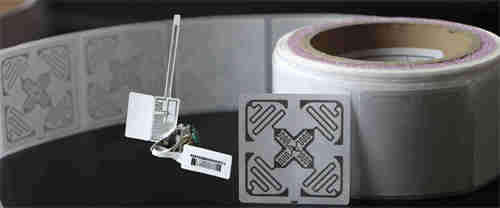

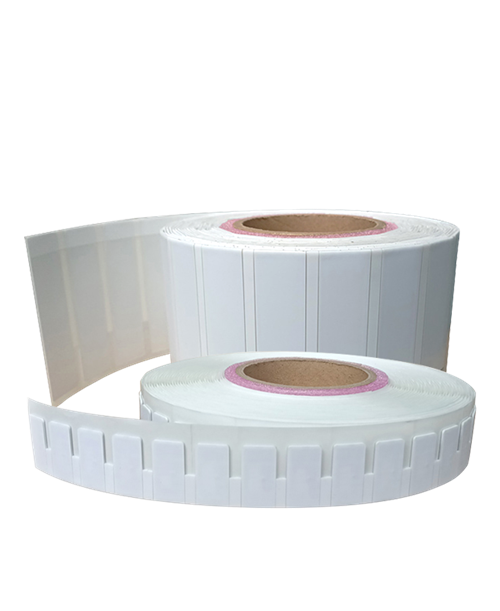

RFID标签是物联网的重要组成部分。标签的应用RFID标签,可快速管理商品和固定资产,易于管理,.方便,省时.省力。在RFID固定资产管理系统的核心是什么?下面小编就给大家介绍一下。RFID标签的核心是什么?RFID标签核心有两个部分:一.芯片:芯片的技术和质量决定了整个芯片RFID固定资产管理系统能否正常运行,RFI......

广东RFID2022年服装智能仓储系统有哪些系统已经更新(现在/介绍)简单、静态传统仓储管理模式普遍存储物资库存巨大、物资跟踪困难、资金和物资周转效率低、劳动力成本高、物流管理信息和手段落后等缺点,无法满足新的仓储管理需求。广东RFID2022年服装智能仓储系统有哪些系统已经更新(现在/介绍)RFID电感耦合方式对应于......

企业经营中积累的重要知识和经营中产生的重要信息将以文件的形式保存,构成企业极其珍贵的知识或无形资产。它不仅重要,而且数量相当大。管理企业的重要文件已成为跨行业的重要课题。RFID它最适合帮助企业解决这一问题。透过RFID快速大量阅读的特点可以使文件库存的繁重工作变得容易.;加上安全的个人识别,可以严格控制文件的借阅和归......

固定资产折旧是指固定资产在使用过程中因损失而转移到产品价值的一种补偿方式。这种根据固定资产损失程度进行补偿的方法称为折旧。固定资产在生产中长期以实物形式使用,但其价值根据其磨损程度部分转移到新产品中。为了保证再生产的顺利进行,必须从销售商品中提取转移的价值,并以货币的形式逐步积累,以便将来用于更新固定资产。固定资产管理......

传统的固定资产管理方法不能满足公司的具体要求。为了加强对实体资产全过程的科学合理管理,将固定资产管理系统引入公司管理,公司普遍加快信息数字化工作流程。如当代计算机技术、条码技术、RFID技术性,兼容相对硬件扫描技术,完善固定资产标准化管理方法工作流程,科学合理管理方案,盘点固定资产。固定资产管理系统是企业管理方法中固定......

固定资产管理和设备管理是物流管理的重要组成部分,物资数量多.品种多.区域大.使用率高.对资产管理提出了新的要求和挑战。一.传统的管理方式传统的固定资产和设备管理方法主要包括编号标签和条形码。编号标签由专用标签机打印或手写不干胶标签,标签编号必须与固定资产账户和设备账户上的材料编号一致,标签粘贴在资产或设备外醒目的地方,......

射频识别,RFID(RadioFrequencyIdentification)该技术,又称无线射频识别,是一种通信技术。它是一种非接触式自动识别技术,可以通过无线电信号识别特定的目标读写相关数据,而无需在识别系统与特定目标之间建立机械或光学接触。一般什么样的企业需要一套RFID固资管理系统呢?RFID方案能给企业资产管......

一些中大型企业在全国各地的连锁店/分公司蓬勃发展。其中,一家商店的固定资产可能超过1000元。企业所有固定资产的总数往往超过10万或几十万。如果是纯手动库存,每次库存的时间都要按月计算。不仅费时费力,而且成本高。如果总部人员需要对库存结果进行抽查,还需要差旅费、出差时间成本等。从固定资产入库到报废,单纯依靠手工表格进行......